どんな投資にもリスクはありますが、不動産投資において想定されるリスクはあらかじめ対策できるものばかり。 不動産投資の成功には、リスクをきちんと把握した上でうまくコントロールすることが大切です。

不動産投資での代表的なリスクが空室リスク

不動産投資において、代表的なリスクと言われているのが「空室リスク」です。入居者がいない間は家賃収入がなくなるだけでなく、物件の維持費や税金もかかるので、投資を成功させるためには空室率をできるだけ下げる必要があります。

空室の原因

全体的な傾向として、日本は現在、賃貸住宅の空室率が上昇している状況にあります。空室率の上昇にはどのような原因があるのでしょうか。

人口減少

少子高齢化の進行により、日本の総人口は2008年をピーク減少期に入り、2015年には約1億2,420万人だった人口数は、2030年には約1億1,470万人あまりに減少すると言われています。

人口が減少すれば、賃貸物件に対する需要も減るため、空室率上昇の原因として挙げられます。

賃貸住宅の過剰供給

2015年1月に施行された相続税の改正により節税対策目的での建設が増大、2016年1月のマイナス金利政策導入がさらなる後押しとなりました。特に地方都市では今後の人口減少で家を借りるニーズは減り、需給のバランスはさらに崩れていくと予想されています。

空室リスクの対策

空室率を下げるために、必ず押さえておきたいポイントを解説します。

エリアの選定

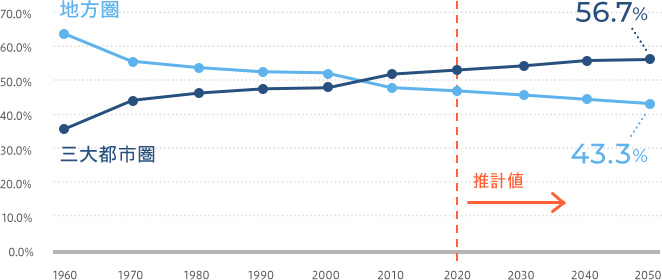

賃貸住宅の需要を考えるとき重要なものの一つは、人口の社会増減です。人口減少が問題視されているなか、三大都市圏には転入者が集中しており、人口が増加傾向にあります。

また、三大都市圏では今後も単身世帯が増加すると予想されており、単身世帯数が多くなればそれだけ安定した賃貸需要が見込めると言えます。

物件の種類

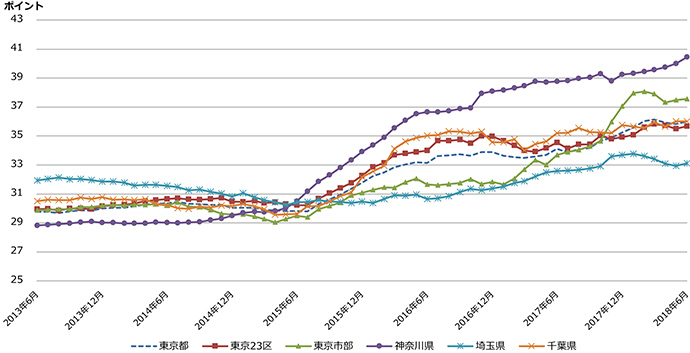

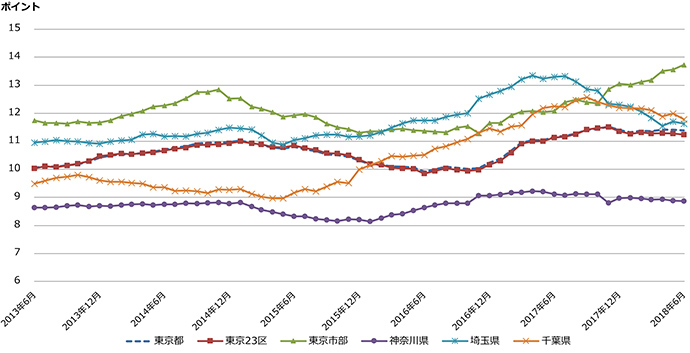

2015年の改正相続税法に加え、低金利政策の影響でアパート建設が急増しました。その結果、供給超過によりアパート系の空室率は急拡大し、約33~41ポイントに達しています。一方でマンション系の空室率は比較的に安定しており、約9~14ポイントでほとんど横ばいに推移しています。

この結果から、都心のマンションタイプの物件を選択することで、空室リスクを軽減できると言えます。

立地

投資物件の価値は、経済の原則である「需要」と「供給」のバランスで決まります。

そしてその需要を高めるには、「立地」が重要とされています。

賃貸マンションの需要を生む要素の中で、最も大きい力はずばり「駅」です。

都心に住む人の主な移動手段は電車です。そのため、ターミナル駅へのアクセスが良い、複数路線が利用できるといった、利便性の高い駅が、入居者のニーズが高いと言えます。

また、入居者にとって駅からマンションまでの距離は非常に重要なポイントです。

「駅徒歩何分の物件なら住みたいと思える?」というアンケート※では、20代~30代の約70%が徒歩10分以内の物件に住みたいと回答しており、駅徒歩10分以内が一つの目安となっています。(※2016年8月11日CHINTAI調べ)

さらに、徒歩圏内にスーパーやコンビニ、ドラックストア、病院など、日常生活に必要な施設が揃っている方が、より入居者のニーズが高いと言えるでしょう。

空室リスクを回避する為には、大都市へのアクセスが便利、最寄り駅まで徒歩10分以内、周辺施設が充実しているなど入居者目線でしっかり考え、生活に便利な立地の物件を選択しましょう。

管理会社選び

賃貸管理会社によって入居者を募集する能力に差があります。そのため、同じ不動産に投資をしていても、管理会社によって収益が大きく変わることがあります。また、建物の管理体制も大切です。どんな建物であれ経年劣化はあり、入居者は築年数が浅い物件を好みます。

しかし、東京・大阪・名古屋など人口が集中している都市圏の好立地で、しっかりとメンテナンス・管理を行えば、高い入居率を維持できるでしょう。空室率を抑えるためには、営業力が強く、建物の管理をきちんと行う管理会社をしっかりと見極めることが重要です。

- 家賃保証に頼らずとも好立地の物件を選ぶことで空室リスクは抑えられます

ほとんどの賃貸管理会社は、家賃保証と滞納保証を選択できると思います。相場として、滞納保証では借主が払う家賃の5%の手数料、家賃保証だと約10%~20%です。

10万円の家賃のお部屋があるとすると、滞納保証の場合、オーナー様の手取りが95,000円・年間114万円、家賃保証が15%の場合は85,000円・年間102万円です。滞納保証の場合、1年で1カ月の空室になると手取りは約105万円ですが、毎年引っ越しする人はほとんどいないと思います。

4年に1度空室になることを想定すると、4年間の手取りは約447万円、4年間家賃保証で空室なく満額受け取ると408万円、その差は39万円になります。

家賃保証に頼らずとも入居需要のある立地を選ぶことで、空室リスクは抑えられます。マンションを選ぶ場合には、まずは立地条件の良いものを選択しましょう。

家賃滞納リスクでは事前の対策が重要

入居者が入っていても家賃が未払いになるのが、滞納リスクです。滞納が何カ月も続けば、想定した利回りが実現しないばかりか、ローン返済計画にも影響してきます。しかも滞納された家賃は「未収金」として計上され、課税所得となり二重の痛手をこうむることになります。

滞納リスクの対策

滞納リスクを抑えるためには入居者と契約を結ぶ段階から対策を講じ、滞納があったときにはなるべく早めに対応をすることが大切です。

徹底した入居審査

まず、入居時の審査を厳しくすることが必要です。職業や人柄をよく見極めるようにしましょう。連帯保証人についても詳細を確認します。入居率だけを考えて審査基準が甘いと、結局リスクを抱え込む可能性も高くなります。

保証会社の利用

「家賃保証会社」を利用する方法です。入居者に家賃の滞納などが発生した場合に、家賃保証会社が代位弁済という形で、費用負担してくれるサービスです。最近では、この保証会社の加入を入居の条件としている物件も多くなっています。

管理会社選び

初心者の方や忙しいサラリーマンの方は、上記のような入居審査や家賃の集金、滞納時の対応など運営に関する業務を、賃貸管理会社に委託しています。

そのため、安心して任せられる管理会社を選ぶことが大切です。また、管理会社によって滞納保証を行っているところもありますので、確認してみると良いでしょう。

家賃下落リスクは「立地」と「間取り」を

要チェック

家賃下落リスクとは、当初購入したときよりも家賃が下落してしまい、トータルの収益が悪化するリスクのことです。

不動産投資に適したエリアで無い場合、家賃は入居状況によって下がる可能性を持っているため、家賃下落リスクを不安に思う方は少なくありません。

そこで家賃下落が起こる仕組みと、家賃下落を防ぐ方法についてご紹介していきます。

家賃下落リスクの対策

そもそも、家賃が下がる一番のタイミングは「入居者が入れ替わるとき」です。なぜなら、家賃下落は勝手に起こるものではなく、「空室」が続くことで家賃を下げて入居者を募集する際に起こるものだからです。

つまり、空室リスクを減らすことが、家賃下落のリスクを抑えることにも繋がるのです。一般的に、建物が古くなると家賃は緩やかに下がっていく傾向にありますが、必ずしも建物の経過年数に連動するのではなく、需給バランスや建物の維持管理など、様々な要素が関わってきます。

そのなかでも大きく家賃を左右すると言われているのは、立地と間取り、住み心地の良さです。

立地

物件選びの際には、そのエリアの賃貸需要をしっかり見極めましょう。都心部の人気エリアの場合は需要と供給のバランスが保たれ、家賃下落をできるだけ回避することができるでしょう。

間取り

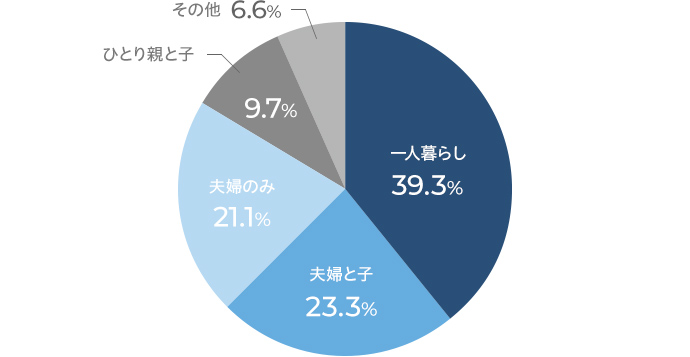

日本では単身世帯が一貫して増加傾向にあります。2040年に全世帯に占める一人暮らしの割合が39.3%に達するとの見方をしています。そのため、単独者世帯向けのコンパクトマンションのニーズはますます高まることが予測され、1K、1LDKが将来的にも需要のある間取りだと言えます。

2040年の家族類型別にみた世帯数の推計

建物管理体制

当たり前のことですが、資産価値を保つため、入居者に長く住んでもらうために、管理会社と連携することも大切です。

清掃がされず汚れていたり、設備に不具合が生じたりすれば、当然空室につながり家賃下落を引き起こす事になるでしょう。

管理会社が、日々の清掃・点検に加え、先を見据えた修繕計画を立てているかなど、建物の管理体制がしっかり整っているかをチェックしておきましょう。

好立地で建物管理が行き届いた、単身者向けのマンションを所有する事で長期間安定した家賃収入を維持する事が出来ます。

金利上昇リスクを避けるには先を見据えた

プランニングが大事

近年の低金利で不動産投資に大きな注目が集っています。しかし、今後金利が上がってしまうことを考えて、不安に感じる人も多いようです。

確かに、金利が上昇すると借り入れたローンの返済利息にも影響を与え、キャッシュフローが大きく狂うこともあるかもしれません。

金利上昇リスクは事前に対策可能ですので、正しい知識を身につけて堅実な不動産投資を目指しましょう。

金利上昇リスクの対策

将来の金利上昇を想定した上で、それでも収益を確保できるようにプランニングしておくことが基本です。金利上昇リスクに備える方法をいくつかご紹介します。

繰り上げ返済

ボーナスや臨時収入などで手元の資金に余裕がある場合、月々の支払いとは別に、ローンの総返済額の一部を前倒しして支払うことができます。このことを繰り上げ返済と言います。 繰り上げ返済の種類には、月々の返済額はそのままで、ローンの期間を短くする「期間短縮型」と返済期間を変えずに、月々の返済額を減らす「返済額軽減型」の2つがあります。 どちらの方法を用いても、早めに元金が減ることにより金利が上昇しても利息額の増加を抑制することができ、金利上昇リスクの対策となります。

金利の種類

不動産投資用のローンには、「変動金利」と「固定金利」の2種類があります。

変動金利が金利の相場を反映して金利が変動するのに対し、固定金利は返済完了までの全期間、金利の相場に関わらずあらかじめ定めた金利のまま支払うため、金利上昇リスクの対策となります。

しかし、固定金利は変動金利に比べて金利は高くなるので、不動産投資の場合は低金利でローンを組むことができる変動金利を選択する人が増えています。

変動金利には、「5年ルール」と「125%ルール」というものがあります。

返済額の上限を決めることで、急激な金利上昇が合っても返済していけるよう設けられたルールです。

ただし、このルールはすべての金融機関が導入しているわけではないので、利用する際には確認が必要です。

融資比率を低くする

融資比率は「物件価格」に対する「借入れ」の割合です。自己資金に余裕のある方は、なるべく融資比率を低くしておくことで金利上昇に備えられます。

- 低金利と金利上昇リスクのバランスを上手にとっていきましょう

金利の上昇は物価の上昇と深く関わっています。物価の上昇は家賃の値上げにもつながり、家賃収入で金利の返済をまかなうことができます。ですが、場合によっては家賃の値上げができない状況や、値上げによる空室リスクも伴います。

あらかじめ金利上昇のリスクを考慮して余裕のあるキャッシュフロー計画にしておくことに加え、価値が下がりにくい良い不動産を選んで投資しておけば、金利が上昇した場合にも慌てることはないでしょう。

天災リスクも物件の見極めがポイント

不動産には地震、台風、洪水などの自然災害及び火災などのさまざまな天災のリスクが伴います。ここでは地震と火災の被害を最小限に抑える予防策をご紹介します。

地震リスクの対策

日本は地震大国であり、首都圏直下型の地震がいつ起こってもおかしくないと言われています。被害を最小限に抑えるために、十分な対策を講じリスクを軽減しましょう。

耐震性

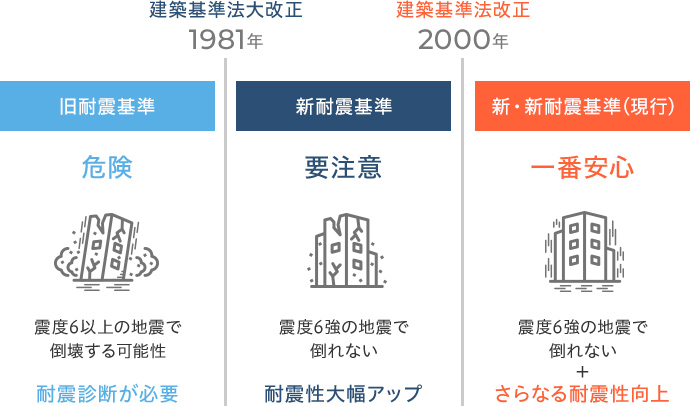

まずは、耐震性のある物件を選ぶことです。耐震基準には、「新耐震基準」「旧耐震基準」があります。築年数が目安になり、建築基準法改正前のものは倒壊の恐れがあるので、「新耐震基準」を適用した1981年以降の物件を選びましょう。

また2000年にも転換期があり、地耐力に応じた基礎構造が規定されました。これが現行の耐震基準、いわゆる「新・新耐震基準」になります。2005年の耐震偽装事件を受けて、2007年に建築基準法が改正された際には、耐震偽装の再発防止と法令遵守が盛り込まれ、さらに安心・安全な要素が増えています。

また地震に引き続いて津波が発生し、大きな被害がもたらされることがしばしばあります。津波警戒区域外の立地を選びましょう。

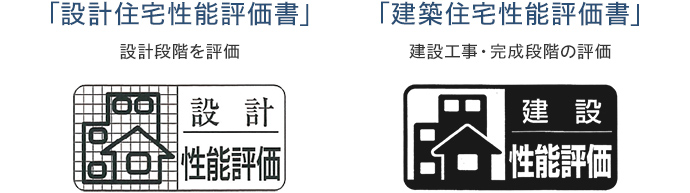

安全性という指標を測るものとして、「住宅性能評価書」があります。設計図や建物を見ただけでは判断しにくい物件の性能(品質)を、第三者機関が公正に評価したものです。

評価書を取得するには、物件の安全性や耐久性、省エネ、高齢者への配慮などいくつもの項目の基準をクリアする必要があるので、住宅性能評価書を取得している物件はより安全性を信頼できると言えます。

地震保険

地震保険とは火災保険に付帯して加入する保険のことです。地震保険の加入は任意となります。一般の火災保険では地震が原因による火災など、地震による被害は補償の対象外となってしまいます。

耐震性の強いマンションが完全に倒壊してしまう可能性は低くても、地震火災や一部破損した場合などの万一に備えて、地震保険に加入しておくと安心です。

加入するための条件や補償内容、保険金の支払われ方などについて、あらかじめ確認しておきましょう。

火災リスクの対策

入居者の不注意による失火や近隣建物からの類焼など、オーナー様自身で防ぎきれない損害が発生することがあります。

火災保険

賃貸物件は入居者も契約時に火災保険に入りますが、入居者の保険でカバーできない損害もあるため、オーナー様も火災保険に加入することが義務付けられています。

万一のことがあった場合でも損失を最小限に食い止めるために、自分の物件の立地や設備を考慮しつつ、最適な火災保険を選んで加入しましょう。

- 安心な物件の見極め方として、住宅性能評価書やフラット35があります

上記でもあるように現在のマンションは、新・新耐震基準で建てられています。

優良住宅なのかの簡単な見極め方は、住宅性能評価書がついていること。フラット35やフラット35sが使えるかというところもポイントですね。

これらは第三者の調査機関が調査して認定を受けたものしか取得できないので、参考になるのでは。

不動産投資において老朽化リスクは対策できる?

月日が経つにつれ、建物の老朽化が進みます。老朽化や損壊が進んだマンションは、居住者からのクレームや修繕費だけではなく稼働率も悪くなり、家賃の下落も招くことになります。

マンションの寿命は?

鉄筋コンクリート造マンションの法定耐用年数は国が定めた47年とされていますが、あくまでも税務上で定められた減価償却用の数字にすぎません。耐用年数=寿命ではなく、実際には構造やメンテナンスによって75~90年近く寿命を見込める建物もあります。

老朽化リスクの対策

建物の老朽化現象は避けられない問題です。では、老朽化リスクを最小限に抑えるためにはどうしたらいいのでしょうか。

管理体制

まずは、耐震基準をクリアしている物件を選びましょう。その上で大切なのは日々のメンテナンスです。管理体制が整っている、しっかりとした管理会社を選びましょう。

きちんとした修繕計画

マンションの老朽化を抑え長寿命化するには、あらかじめ資金計画がなされ、修繕積立金がきちんと積み立てられていることが重要です。修繕を的確に行えば、建物の寿命を延ばすだけでなく、物件の魅力を甦らせることもできます。

管理会社倒産リスクを万が一のために

理解しておこう

管理会社の倒産リスクは少ないのが現状ですが、万が一管理会社が倒産してしまった場合にどんな影響があるのでしょうか。

倒産による影響

管理会社の倒産によって、投資した不動産の資産価値が下がったり、所有権を失ったりすることはありません。

しかし倒産後、その管理会社が事業を継続しない場合は、新たな管理会社の選定から手続きなどの作業が発生することに加え、空室で入居者を募集しているタイミングに重なってしまうと、余計に時間をかける事態になってしまうことが想定されます。

管理会社倒産リスクの対策

創業年数や売上高などをチェックして、倒産しにくい管理会社を選びましょう。また、オーナー様や入居者に対してきめ細やかな対応を行っているかどうかも、信頼できる管理会社を見極めるポイントになります。

不動産投資のリスクを回避するためには

不動産投資をするうえで考えられるリスクを紹介してきましたが、いかがでしたでしょうか。

投資である以上、不動産投資にはもちろんリスクがあります。しかし、株やFXは自分では予測ができない要因に収益が左右されることが多いことに対して、不動産投資はリスクの対応方法が確立しています。

不動産投資で最も重要なのは、賃貸需要のある好立地のコンパクトタイプのマンションを選ぶことです。

また、表面利回りだけに囚われてはいけません。

あらかじめ様々なリスクを考慮した、余裕のあるキャッシュフロー計画を立てましょう。

ここで紹介した7つのリスクと対処法についてしっかりと抑えておけば、不動産投資で大失敗する可能性はグンと下がるでしょう。

もっと詳しい情報を知りたいという方は、お気軽に東京日商エステムの資料請求やセミナーにお申し込みください。不動産投資と向き合い続け、オーナー様を支え続けて34年目のプロ集団が、豊富な実績や経験をもとに、お客様の多くの疑問・お悩みにお答えします!

次のページでは、実際にあった過去の失敗例から、やってはいけないことやよく考えるべきことを事前に学び、成功へとつなげる方法をご紹介します。

不動産投資の失敗には必ず共通点があります。失敗しないために、まずはその共通点を知ることから始めましょう。